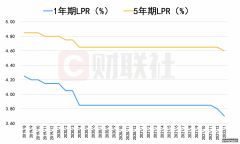

本次LPR利率下调的时间点和幅度均在市场的预期之内。LPR报价在锚定中期借贷便利(MLF)利率的基础上加点形成,本周一(1月17日)MLF利率下调10bp后,为LPR的调降打开了空间。

业内人士认为,目前处于楼市恢复期与市场情绪修复期,此次适度调降5年期LPR,有助于带动房地产市场供给、消费两端的活跃程度,此外,还将推动中长期企业融资成本下降,从而提振制造业等实体经济的融资积极性。

对于后续的货币政策展望,有观点认为,下一步央行仍可能采取降准或降息的总量政策搭配结构性政策,预计政策组合拳的效果有望逐步体现在社会融资规模、人民币贷款等信用指标上。

央行副行长刘国强近日在国新办发布会上表示,LPR是由报价行根据对最优质客户的实际贷款利率市场化报价形成的,资金成本、市场供求、风险溢价等因素都会影响LPR报价。此外,公开市场操作利率、中期借贷便利利率,以及存款利率监管等,对资金的成本也会产生影响。

从MLF利率调整与LPR报价变动的历史规律来看,此前1年期MLF利率下调幅度大于或等于10bp的情况出现过两次,央行于2020年2月和4月两次下调MLF中标利率,先后调降10bp和20bp,彼时的1年期、5年期LPR分别下调10bp、5bp和20bp、10bp,两者的下调幅度比例保持在2:1。

业内人士分析称,历史上1年期LPR与1年期MLF的利率差距相对稳定,而5年期LPR的降幅一般不超过1年期LPR的降幅,为5或10bp。

市场人士指出,触发此次LPR调降的根本原因在于提振国内企业中长期的信贷需求,央行12月金融数据显示,企业新增中长期贷款占总新增信贷的比重仅有51%,低于2020年同期92%和2021年11月60%,已连续下行5个月。

“今年年初稳增长任务相对较重,尤其从近期的数据看,需求的复苏比较缓慢,对消费也产生了负面效应,LPR下调有助于带动需求上行。”东吴证券宏观团队亦表示,5年期LPR利率下调在宽信用上的信号更显强烈,长端利率或迎来较大波动,但期限利差会相应走阔,该确定性更大。

惠及更多主体房贷有望减负

LPR是一个总量性的、普惠性的宏观变量,它的变动不针对具体的行业或个人,但却对所有行业都有影响。

从技术层面来看,刘国强解释称,金融机构发放企业流动性资金贷款等利率定价一般参考1年期LPR,就是投放短期贷款一般参考1年期LPR;发放中长期贷款,比如制造业中长期贷款、固定资产投资贷款和个人住房贷款等,这些利率定价期限比较长,参考的是5年期LPR。

“利率是资金的价格水平,价格调降后有助于增加实体经济的融资积极性。”东北证券研究所总经理助理沈新凤对财联社记者表示,在房住不炒的大基调下,相比于1年期LPR,5年期LPR利率的调整节奏一直较慢,但实际上,5年期LPR不仅仅影响房贷利率,也会影响其他比如制造业的中长期贷款。

沈新凤认为,目前经济面临“三重压力”,去年四季度GDP增速回落至4%,房地产销售、投资等增速均转为负增长,1月以来疫情反复也将再次冲击消费,货币政策需要走在市场前面发力。她预计,下一步央行仍然有降准或降息的总量政策配合结构性政策。12月的金融数据表明实体融资需求不强,预计这些政策组合有望逐步体现在社会融资规模、人民币贷款等信用指标上。

此前有市场观点认为,5年期LPR可能相应下调10bp。对于此后5年期LPR是否还有调降空间,东吴证券宏观团队指出,应关注后续经济企稳的效果,如同今年1月一样,政策利率还有降息的空间,5年期LPR也会跟随政策利率变动。

上海地区某大行信贷人士对财联社记者表示,随着5年期LPR利率下调结果公布,预计其所在分行的房贷利率将统一同步下调,即在当前首套房5%、二套房5.7%的利率水平上进行调降,但仅限适用采取LPR浮动利率的房贷借款人。有银行业内人士对财联社记者表示,由于银行贷款发放时,取值放款日前一日的LPR利率加点形成最终贷款利率,因此各银行有望最快于明日启用新的5年期LPR利率作为新的房贷款利率基准。

“此次央行LPR利率下调传导至房贷市场的减负效应明显。”易居研究院智库中心研究总监严跃进对财联社记者表示,若以100万贷款金额、30年期等额本息还款的按揭贷款为例,在未考虑各地区银行加点的情况下,在此番利率调整前,即LPR为4.65%,此时月供额为5156元。而此次利率调整后,LPR为4.60%,此时月供额则为5126元。如此计算,月供额减少约30元。此外,考虑到商业银行可贷资金后续更加充裕、利率有进一步下调的空间,预计类似减负效应将更为明显。

严跃进认为,此次央行降息政策,有助于提振房地产市场的景气度。从房企角度看,中长期贷款资金成本将进一步降低,进而鼓励房企“愿贷敢贷”,能够较好激活房企2022年的投资和新开工意愿;对购房者来说,房贷利率成本进一步下调,也将有助于激活合理住房消费需求,活跃交易行情。

从银行信贷的影响来看,天风证券银行研究团队此前测算,在MLF下降10bp的情况下,采取对银行资产端收益率负面影响相对较大的假设,即假设1年期和5年期LPR分别下降10bp。根据测算,这将使上市银行净息差和2022年净利润同比增速分别下降3bp和1.79个百分点,对银行基本面的影响相对中性。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们