近来互联网似乎迎来了新一轮竞相上市的集体高潮。

7月20日,蚂蚁金服官宣“A+H”同步上市,至少2000亿美元的估值再次刷新了互联网公司的“座次表”,而财富自由的欢呼声还没有远去,紧接着左晖和李想又带着各自的执着与梦想,把链家和理想汽车推向了IPO。

事情还没结束。在蚂蚁官宣启动IPO的同一天,财新报道称滴滴正与投行洽谈,计划最快年内公开发行。滴滴至今都未回应,不过回不回应似乎已经没太多人关注,因为舆论的视线目前被互联网小巨头“TMD”的另一主角转移了。就在7月份的最后一天,字节跳动考虑在香港或上海上市的消息传来,这次似乎是真的。

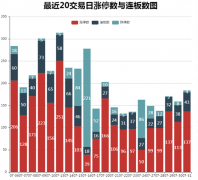

为什么这么说?一方面,相关概念股集体异动,引力传媒、环球印务、省广集团、彩讯股份、宣亚国际、佳云科技、美盛文化、凯撒文化等多股涨停,天龙集团、中文在线、蓝色光标等纷纷拉升。

另一方面,美国的风险投资人们积极推动美国封禁下TikTok归属问题的解决,8月1日晚,路透社报道称字节跳动同意剥离TikTok美国业务,微软等两家公司将进行接管,3日,微软发文证实,将继续就收购TikTok美国业务进行谈判。

剥离TikTok后,字节跳动上市的进程再次引发关注。虽然至今没有正式宣布,但相信已经用不了多久时间了。

上市的无奈

剥离TikTok,对字节跳动的上市计划无疑是一大打击。

目前来看,TikTok给字节跳动贡献的收入规模不大,但增速吓人,2019年营收1.769亿美元,同比增长五倍,2020年仅仅是在美国市场预计都有5亿美元收入。更关键的是,TikTok已经成为字节跳动连接海外市场、布局全球业务的关键一环,有了TikTok的全球流量池,字节跳动的增长空间还有想象力。

据路透社援引知情人士消息称,字节跳动投资者对TikTok的收购估值为500亿美元。如果不是美国横插一手,字节跳动即使将国内业务与海外业务拆分上市,两者也会相互拉动市值。可惜的是,TikTok被收购后,字节跳动将失去一张通向全球性互联网公司的“门票”。

不过,这或许也意味着字节跳动将进一步加快上市步伐。

前几天路透社的消息人士表示,字节跳动分拆国内业务的上市讨论是在美国投资者提出单独收购TikTok之前发起的,但是是在美国外资投资委员会去年开始调查TikTok如何处理用户数据之后。也就是说,解决TikTok问题的最终方案已经确定,下一步大概率是上市。

为什么会在这个时间节点选择港股上市,字节跳动其实有很多无奈。一方面,尽管字节跳动近些年颇受投资方青睐,过去8年里经历了8轮融资,估值也水涨船高,但在当前的经济形势下,它不免也感受到了资本寒冬的冷意。

有媒体通过对2020年一季度互联网投融资运行情况数据进行梳理,在国内外经济下行压力加大与疫情对经济社会造成较大冲击的叠加影响下,国内投融资案例数环比下跌35.0%,同比减少41.6%,跌幅较上季度均明显增大;全球资本市场活跃度也继续下降,案例数环比下降11.8%,同比下跌16.8%;披露金额环比下降15.3%,同比则下跌16.0%。

再看字节跳动背后的投资机构,最大股东老虎基金及软银愿景基金去年承受了不少损失。老虎基金是Uber的股东,Uber自上市以来已经损失了三分之一的价值,另外通过日本软银集团,老虎基金也间接投资了上市失败的美国写字楼二房东公司WeWork。

所以说,如果字节跳动还不上市,公司再想获得巨额融资的几率将大幅降低,而且机构们也急于寻求回报。

另一方面,瑞幸咖啡虚增巨额营收,爱奇艺、跟谁学相继被做空,好未来自爆销售丑闻…一系列事件持续发酵,让中概股在美的信任成本和融资成本持续增加,很多十年前的中概股财务造假旧闻也被勾起。

字节跳动在国内疯狂扩张,亦有“画饼”的质疑,它也恰好不幸地赶上了这个时候。

一家千亿美元的内容公司?

字节跳动的高估值无疑跟当前的市场环境有关,众多科技公司的市值都在不断刷新着记录。

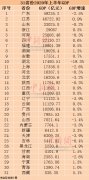

6月10日,特斯拉股价报收1025.05美元,市值超越丰田成为全球第一大车企,当前高达3000亿美元;差不多同一时间段,我国互联网新增三家千亿美元俱乐部成员:美团、京东与拼多多,最近他们一年的最高涨幅分别高达226.6%、148.5%和414.6%。而后蚂蚁金服高调上市,超过2000亿美元的估值再次改写了互联网公司的排名。

今年3月,字节跳动获得了美国老虎基金的战略投资,当时其估值已逼近1000亿美元,如今不少机构认为这一数字仍有较大提升空间。

投资机构对字节跳动估值的乐观来自于对公司营收增长的预期,近几年字节跳动营收增长速率均保持在200%以上,他们认为字节跳动能在2020年实现2000亿元收入,也就是腾讯营收的一半左右。

但字节跳动想要完成这一目标很难,在全球疫情导致互联网广告市场下挫的背景下,过于依赖广告收入的结构缺陷很可能进一步暴露。市场调查机构eMarketer的报告显示,疫情将导致全球广告客户支出比先前估计的减少203亿美元。eMarketer也下调了对今年中国广告支出的增长预期,从增长11%至1213亿美元,下调至增长8.4%至1137亿美元。 不可否认,疫情的发生让抖音、TikTok等短视频产品的用户活跃度大增,可流量的增长未必能带来收入的相应增长。因为广告主整体营销动力不足的状态可能会持续一整年,央视市场研究(CTR)发布的2020年中国广告市场及广告主营销趋势报告显示,今年计划减少投入的广告主占比首次超过了计划增加预算的广告主比例。

威胁不仅来自外部,一个纯粹依赖流量的内容产品从成长期过渡到成熟期、衰退期的时间会更短,而字节跳动终究是一家内容公司。

之前有媒体曾总结过爆款产品进入衰退期的前兆—原创内容的质量和比例在下滑、没有形成社区文化或者社区文化开始流失、社区灵魂人物/用户领袖的孵化和培养在弱化、用户粘性和平台收入的平衡出现失衡等等。

如果我们带入今日头条或抖音,会发现这两大头部产品多少都出现了一些前兆。

以抖音为例,抖音超越快手,曾经靠的是区别于快手土味文化的时尚与新鲜感,但如今用户普遍感受到抖音在慢慢“变土”。层出不穷的土味信息流广告不断将用户引导至垃圾网络小说,卖茶叶的美熟妇、贩卖减肥药的“健身导师”以及各种假冒伪劣制造商,充斥着用户的屏幕。

这带来两个潜在的问题,一是,内容质量的下滑,二是,社区文化的弱化,而两方面又共同作用于用户粘性和收入的失衡。

字节跳动有APP工厂一说,一个爆款产品的出现总能拉动字节跳动进行新一轮的流量爆发,进而得到资本追捧,但相应地也掩盖了其它产品的衰退危机。如今TikTok被迫剥离,字节跳动还能找到下一个爆款吗?

流量帝国的未来:警惕“雅虎式”没落

纵观互联网发展史,一个仅做内容就能够达到千亿美元市值的公司,在字节跳动之前唯有雅虎。刚跨过千禧年,雅虎的市值曾冲到了1280亿美元,成为全球第一家市值过千亿的互联网公司,然而高光时刻之后,迎接雅虎的是一个巨头的慢慢倒下。

从某些方面看,字节跳动与雅虎有些相似。

其一,都极度依赖广告业务变现。在雅虎之前,很多人都不相信在一个免费提供内容的页面铺设广告会带来什么收入,但雅虎仅用了两年左右的时间,就颠覆了当时互联网人的认知。1997年,广告业务为雅虎创造了超过7000万美元的收入,直至移动互联网时代,广告依旧是雅虎的核心收入来源。

字节跳动的营收结构极具风险,也是因为广告收入占比过重,有数据显示,2019年的广告收入占比高达85.7%。

其二,都是流量“明星企业”。1996年,成立仅一年的雅虎页面周平均访问量从3200万跃升到4500万,成立不到2年,这一数字骤升至1亿。当年美国人口数量为2.694亿,互联网用户数量仅为人口的16.4%。

无论是门户网站还是信息流,都给其相对应的创新性公司带来了流量的爆炸式增长。

当然,谷歌现在同样也以广告收入为核心,但之所以说字节跳动更像雅虎一些,原因在于它缺少搜索这一关键一环。搜索是刚需,这决定了搜索的用户粘性较强,而字节跳动是利用成瘾机制维持着用户粘性,如今这种算法导致的沉迷问题正在被诟病,谁也没法保证用户能一直沉迷下去。

雅虎没落根源也在于搜索的缺失,所以我们看到字节跳动正在加快补足搜索入口,这恰巧和近日刚刚收购了搜狗的腾讯再次正面交锋。他们想要从百度的搜索根基中“夺食”并不容易。

比之雅虎,字节跳动不会重蹈覆辙的关键可能在于人。1997年,雅虎正值上升期,杨致远和费罗却选择悄悄退出雅虎的实际管理,交给职业经理人。等到10年后,雅虎危急存亡之秋,所有人都寄希望于杨致远,然而两年回归期间,杨致远一面拒绝微软的收购,一面又意识到大厦将倾,已经做好准备离开。 张一鸣完全不同,他激流勇进、善于攻击,全盘掌握着字节跳动这艘大船,关键是有野心、不服输。

2016年乌镇互联网大会上,张一鸣表示,中国的互联网人口,只占全球互联网人口的五分之一,如果不在全球配置资源,追求规模化效应的产品,五分之一,无法跟五分之四竞争,所以出海是必然的。

TikTok之所以能发展迅猛,很大程度上得益于张一鸣的眼光。但是,如今受国际政治环境的影响,TikTok被收购为字节跳动的上市及未来埋下了隐患,也让张一鸣背负了一丝悲情色彩。不过,往前看,TikTok在美遭遇封禁,多少让人想起了当年被我们拒之门外的科技巨头,也颇有些天道轮回的讽刺。

多事之秋,形势难辨,字节跳动固然遭遇不公,但它的路还很长。

歪道道,互联网与科技圈新媒体。同名微信公众号:歪道道。本文为原创文章,谢绝未保留作者相关信息的任何形式的转载。

歪道道

中智信息

近来互联网似乎迎来了新一轮竞相上市的集体高潮。 7月20日,蚂蚁金服官宣“A+H”同步上市,至少2000亿美元的估值再次刷新了互联网公司的“座次表”,而财富自由的欢呼声还没有远

转载请注明出处。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。

网友点评

网友点评

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们